Índice de contenidos

¡Hola wooer! Ya estoy de vuelta en el blog

Y esta vez he querido explayarme bien para hacer de este post un antes y un después en la configuración de impuestos de cualquier tienda online WooCommerce.

Una súper-guía de más de 3000 palabras con la que busco un único objetivo, resolver todas tus dudas y problemas con los impuestos en WooCommerce.

He intentado abarcar todos los casos posibles de aplicación de impuestos utilizando ejemplos reales (si ves que falte alguno, dímelo en los comentarios) y lo más importante, te voy a explicar cómo configurarlo.

Obviamente no tienes que leértelo todo, para eso he dividido la guía en diferentes escenarios. Simplemente busca el que más se ajuste a tu caso.

¡Vamos a ello!

Guía paso a paso para configurar los impuestos de tu tienda WooCommerce

¿Prefieres que todo esto de los impuestos lo configuren y gestionen otros por ti?

En ese, si no quieres complicarte lo más mínimo y estar al día con la legislación vigente en tema de impuestos para no tener problemas con Hacienda, entonces te recomiendo que uses Quaderno.

Es el servicio que yo utilizo en Woodemia desde hace muchos años para la facturación y automatizar todos los impuestos.

Si te interesa saber más sobre Quaderno, puedes echar un vistazo a esta review detallada donde explico todo lo que puedes hacer con esta herramienta y cómo lo utilizo yo para mi negocio 😊

Definiendo las opciones generales de impuestos

Antes de empezar a configurar las tasas de impuestos de tu tienda, es necesario definir los ajustes generales de impuestos que afectarán a toda la tienda.

A continuación te explico para qué sirve estos ajustes y qué configuración deberías aplicar a cada uno de ellos:

Precios con impuestos incluidos

Aquí hay poco que explicar. Con este ajuste le dices a WooCommerce cómo vas a introducir los precios de tus productos, con o sin impuestos incluidos, para que WooCommerce sepa en base a esto si va a tener que sumar o restar el impuesto al precio que pongas.

Mi recomendación es que introduzcas siempre que puedas los precios sin impuestos incluidos. De esta forma, si el Gobierno de turno sube los impuestos tu precio neto no se verá afectado manteniendo así tu margen de beneficio.

En cambio, si lo haces al revés, WooCommerce descontará esa subida de impuestos de tu precio, reduciendo tu margen de beneficio.

Calcular impuestos basados en

Este ajuste sirve para indicarle a WooCommerce qué dirección del cliente debe tener en cuenta para calcular los impuestos.

Existen 3 opciones:

- Dirección de pedido del cliente. Es la opción que te recomiendo seleccionar porque de esta forma te aseguras que los impuestos se calculen en base a los datos de facturación del cliente.

- Dirección de envío del cliente. Si seleccionas esta opción y el cliente marca en la página de pago la opción de “Enviar a otra dirección”, WooCommerce calculará los impuestos en base a esa dirección y no la de facturación (si el cliente no envía a otra dirección, se toman por defecto los datos de facturación). El problema de esto es que muchos plugins de facturas te van a mostrar dos direcciones de cliente diferentes (una de envío y otra de facturación) y los impuestos de la factura no “cuadrarán” con los datos de facturación, lo cual puede generarte problemas con Hacienda.

- Dirección base del negocio. Con esta opción seleccionada WooCommerce tomará siempre la dirección física de tu tienda (esta dirección está definida en WooCommerce > Ajustes > General > Ubicación principal). Solo tiene sentido seleccionarla cuando vendes única y exclusivamente a la región donde se encuentra tu negocio físico.

Clase de impuesto por envío

Aquí defines la clase de impuesto que se le aplicará a los gastos de envío. Te deberá de mostrar el listado de todas las clases de impuestos que tengas creadas más la opción que viene seleccionada por defecto “Tasa de impuesto por envío basada en los productos del carrito”.

Personalmente no te recomiendo que dejes seleccionada la opción por defecto porque si en algún momento hay productos con diferentes clases de impuesto en el carrito (por ejemplo, uno con IVA general del 21% y otro con IVA reducido del 10% – Veremos un ejemplo de esto más adelante), también se aplicarán esos impuestos a los gastos de envío, cuando en realidad solo se le debería de aplicar el IVA general.

Para evitar eso y asegurarte de que siempre se calcule correctamente el impuesto del envío, tienes dos opciones:

OPCIÓN 1. Seleccionar la misma clase de impuesto en la que hayas definido la tasa de IVA general para tus productos. (Siempre considerando que en tu país el impuesto para el envío sea el del IVA general, en España así es).

OPCIÓN 2. Crear una nueva clase de impuesto exclusiva para los gastos de envío y definir en ella la tasa de impuesto que vayas aplicarle.

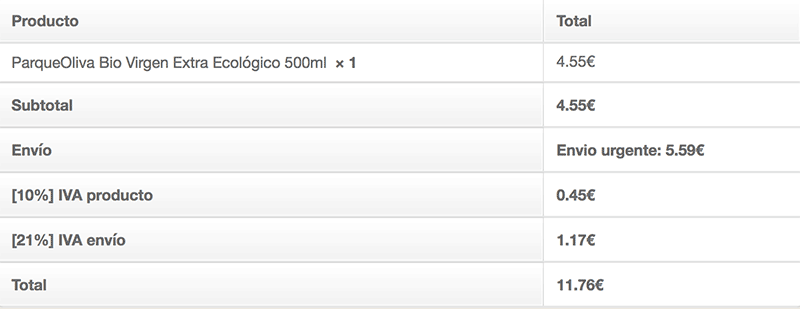

Con esta 2ª opción la diferencia es que el IVA del envío aparece desglosado en una línea aparte de la del IVA de los productos.

Redondeo

Si marcas esta opción, el redondeo de los decimales se hará en el subtotal del carrito en lugar de hacerse por cada línea de producto. Yo te recomiendo dejarlo marcado.

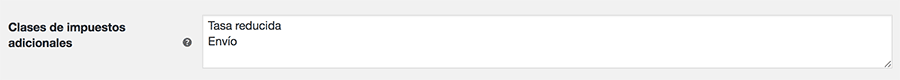

Clases de impuestos adicionales

Sirve para añadir nuevas clases de impuesto personalizadas a tu tienda. Lo único que tienes que hacer es para añadir una nueva clase es escribir el nombre de esa clase de impuesto en una nueva línea del área de texto.

Por ejemplo, un uso muy habitual sería crear una nueva clase de impuesto para productos con IVA reducido y poder aplicarles a estos un IVA diferente del resto de productos.

Cuando creas una nueva clase de impuesto aparecerá arriba de la página con el mismo nombre que le has dado precedido de la palabra “Tarifa” y si clicas sobre él, podrás definir dentro las tasas de impuestos que te interese. (Esto último lo veremos con detalle más adelante cuando explique cómo aplicar diferentes impuestos según el tipo de producto).

Mostrar precios en la tienda

Con este ajuste defines cómo quieres que WooCommerce muestre los precios en la tienda. Yo te recomiendo seleccionar SIEMPRE la opción “IVA incluido” para así asegurarte de que el cliente ve siempre el precio final del producto y no se lleva sorpresas “desagradables” cuando vaya a pagar.

Si eliges la otra opción, muestras los precios sin impuestos y no lo avisas, bajarán mucho las conversiones y perderás muchas ventas porque los clientes cuando lleguen al carrito (aquí si se le suman ya los impuestos) verán que el precio real que tienen que pagar es mucho mayor que el que le habías mostrado en la tienda y muchos terminarán abandonando la compra.

Mostrar precios en el carrito y en el pago

Este ajuste es muy parecido al anterior, pero solo afecta a los precios en la página de carrito y la de pago.

A diferencia del ajuste anterior, en este caso sí que te recomiendo que selecciones la opción “Sin impuestos”.

El motivo es que esta es la única forma de que WooCommerce te muestre los impuestos desglosados en líneas separadas. Y es que Hacienda te obliga por ley a que se refleje así en las facturas (al menos en España).

Obviamente al seleccionar esta opción el precio de los productos en el carrito se mostrará sin impuestos, pero eso no va a afectar a la conversión porque el cliente ya vió en la tienda el precio final del producto y sabe que no va a pagar más de eso.

Sufijo a mostrar en el precio

Este ajuste es opcional y te permite añadir un texto para mostrarlo a continuación del precio de cada producto. (Este sufijo no se verá en la página de carrito ni de pago).

Lo que yo te recomiendo siempre es que uses este campo para indicar si el precio de tus productos lleva o no incluido el IVA. Si en tu caso estás mostrando los precios en la tienda con IVA incluido, puedes poner en este campo el texto (IVA incluido) para que el cliente sepa en todo momento que el precio que ve es el precio final.

Visualización del total de impuestos

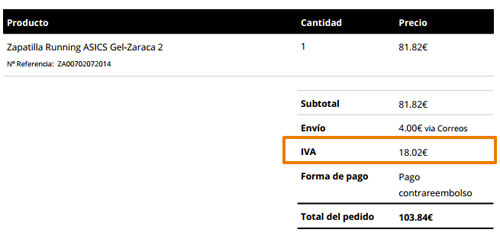

Con este ajuste de dices a WooCommerce cómo quieres que muestre los impuestos en la página de carrito y pago. Tienes 2 opciones, “Como un total único” o “Detallado”.

Yo te recomiendo que selecciones la opción “Detallado” porque de esta forma, si trabajas con diferentes tasas y clases de impuestos, se mostrará cada una de ellas en una línea diferente con el nombre de la tasa de impuesto que corresponda (requisito indispensable para cumplir con Hacienda). Te muestro un ejemplo a continuación:

Sin embargo, si lo muestras como un total único se sumará el total de las diferentes tasas y clases de impuestos y se mostrará en una única línea con el nombre de la tasa por defecto para tu país.

Trabajando con un único impuesto para todos los productos en un solo país

Esta es la configuración de impuesto más sencilla que existe y sería para el caso de tiendas que vendan a un único país y cuyos productos tengan todos la misma tasa de impuesto.

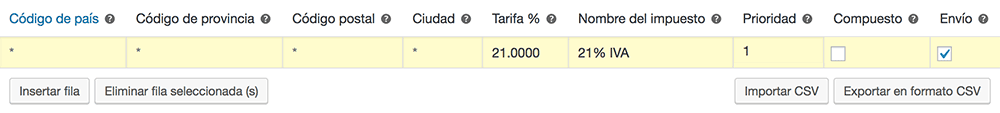

Para configurarlo solo tendrías que entrar en la clase de impuesto “Tarifa Estándar” y hacer clic en “Insertar fila”.

En la primera columna de la fila (Código de país) tienes que escribir el código ISO del país para el que vayas a vender. El código está compuesto por 2 letras mayúsculas (por ejemplo, el de España es ES). Puedes ver un listado completo de todos los códigos ISO aquí.

En este caso como se va aplicar el mismo impuesto a todo el país, puedes dejar los valores por defecto de las columnas; Código de provincia, Código postal y Ciudad.

Ahora sí llega el momento de definir la tasa de impuesto que se va a aplicar en la columna “Tarifa %”. Si el impuesto que vas a aplicar es del 21%, entonces deberás escribir 21 en ese campo (sin incluir el símbolo de porcentaje).

En caso de que la tasa tenga decimales (por ejemplo, 21,5%) deberás separar los decimales con un punto en lugar de una coma. Parece una tontería, pero muchos de los problemas vienen de este tipo de fallos.

El siguiente paso será definir el “Nombre del impuesto”, este nombre se mostrará en el desglose de impuestos del carrito y la página de pago. Mi consejo es que pongas el nombre del impuesto seguido de la tasa, por ejemplo, “IVA 21%”. De esta forma el cliente sabrá perfectamente a qué corresponde cada línea de gasto.

Las columnas “Prioridad” y “Compuesto” no te harán falta para esta configuración, así que las puedes dejar por defecto como están.

Por último, quedaría marcar la opción de la columna “Envío”, en el caso en el que vayas a aplicar la misma tasa de impuesto a los gastos de envío. Esto último solo tiene efecto si en el ajuste “Clase de impuesto por envío” de las opciones generales de impuestos seleccionaste la clase de impuesto “Estándar”.

A continuación te muestro un ejemplo de cómo quedaría esta configuración para el caso de una tienda online que venda solo en Francia.

Impuestos para vender a diferentes países

[ACTUALIZACIÓN] Gracias al comentario de Pablo se ha corregido la explicación del supuesto de «Venta de productos físicos a otros países». Ahora se diferencia entre ventas dentro o fuera de la UE y ventas a empresas o clientes particulares.

A partir de ahora, voy a suponer que el negocio ejerce su actividad económica desde un país miembro de la Unión Europea (por ejemplo: España).

Vender productos físicos a países miembros a la UE

Las ventas de productos físicos a clientes particulares residentes en otros países miembros de la UE si se les debe aplicar impuesto.

Solo estarían exentas de impuestos aquellas ventas que se hagan a profesionales o empresas identificadas con un numero de operador intracomunitario. (Para que WooCommerce verifique si se trata de una empresa o particular, debes usar la herramienta que explico en esta entrada).

Como digo, en el caso de ventas a particulares si habría que aplicar impuesto y sería el del país de origen, es decir, el del país donde esté registrado el negocio.

Por ejemplo, si tu tienda online está en España y un cliente particular de Alemania te compra unos zapatos, ese pedido llevaría aplicado el 21% de IVA.

Hay 2 formas de configurarlo según a qué países vendas:

OPCIÓN 1 – Solo a países miembro de la UE

En este supuesto, la configuración es bastante sencilla. Solo tienes que definir una tasa de impuesto usando el asterisco para indicar que vas a aplicar el mismo impuesto a todos los países.

Y en el campo «Ubicación(es) de venta» (lo encontrarás en «WooCommerce > Ajustes > General > Ubicación(nes) de venta«) seleccionar el listado de países miembro a los que vendes.

En este ejemplo vamos a suponer que solo vendes en España, Francia y Portugal.

OPCIÓN 2 – A países miembro de la UE y otros países

En este caso tendrás que crear una línea de tasa de impuesto por cada país miembro y SIEMPRE con el impuesto del país de origen del negocio, que para este ejemplo sería el IVA General de España.

Vender productos físicos a países no pertenecientes a la UE

Si vendes productos físicos a otros países que no pertenecen a la UE, las ventas a esos países estarán exentas de impuestos y solo se aplicarán impuestos a las ventas que se hagan dentro de tu país.

Es decir, que si tu tienda está en Francia y vendes un producto a Canadá, ese pedido no debería llevar impuesto alguno.

La configuración es super sencilla.

Solo necesitas definir la tasa de impuesto con la que vas a trabajar en tu país y ya está. WooCommerce sabrá que cualquier país que no aparezca en el listado de impuestos no lleva IVA.

Aquí tienes un ejemplo de la configuración para una tienda de Francia que vende a países no miembros de la UE.

¿Y qué pasa si no vendes a todo el mundo sino a un determinado grupo de países?

Pues nada, puedes dejar la configuración con el asterisco también porque ya en los ajustes generales de la tienda, en el campo «Ubicación(es) de venta» estás restringiendo la venta a esos países.

Vender productos o servicios digitales desde dentro de la Unión Europea

¿Prefieres que todo esto de los impuestos lo configuren y gestionen otros por ti?

En ese, si no quieres complicarte lo más mínimo y estar al día con la legislación vigente en tema de impuestos para no tener problemas con Hacienda, entonces te recomiendo que uses Quaderno.

Es el servicio que yo utilizo en Woodemia desde hace muchos años para la facturación y automatizar todos los impuestos.

Si te interesa saber más sobre Quaderno, puedes echar un vistazo a esta review detallada donde explico todo lo que puedes hacer con esta herramienta y cómo lo utilizo yo para mi negocio 😊

En esta situación la cosa cambia porque nuestros queridos gobernantes de la UE han decidido que para la venta de bienes y servicios digitales (e-books, software, música, consultoría y formación online) a países miembros debemos aplicar el impuesto correspondiente del país desde el que se realiza la compra.

Por ejemplo, supongamos que la tienda está en Francia y un cliente de España compra un e-book. En este caso al ser un e-book un producto digital, si se le debe aplicar impuesto al producto y además debe ser el impuesto que corresponda al país del comprador (21% de IVA), puesto que España es miembro de la UE.

Como ya te habrás imaginado, en este caso la configuración es bastante más compleja que la anterior.

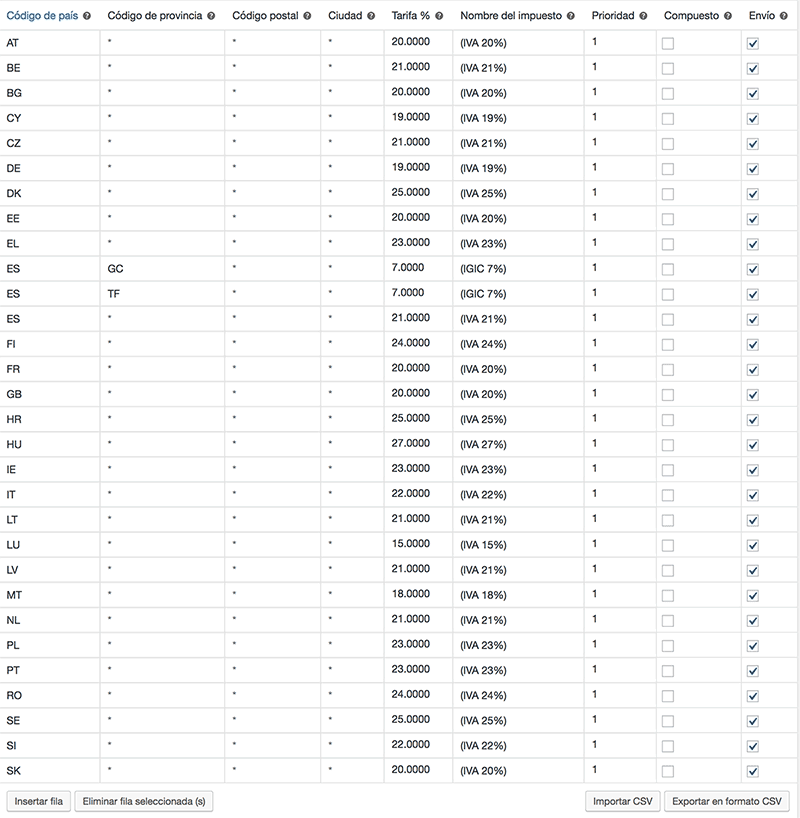

Ahora no solo tienes que añadir las 2 filas de impuestos del ejemplo anterior (es decir, la del país donde está la tienda y la del resto del mundo), sino que también tendrás que añadir una nueva línea de impuesto por cada uno de los países de la UE a los que vendas. Y claro, en cada una de estas líneas indicar el IVA que corresponda a ese país.

Por tanto, si vendes a todos los países miembro de la UE (28 a día de hoy), tendrás que añadir 28 líneas de impuestos.

Para no tener que crearlas de forma manual puedes usar estas 2 opciones:

- OPCIÓN A – Importar las filas de impuesto desde un CSV que WooCommerce ha puesto a disposición de los usuarios desde su web (click aquí para ver el artículo). El inconveniente de hacerlo así es que si en algún momento uno de los países miembro modifica su tasa de impuesto, tendrás que actualizarlo manualmente.

- OPCIÓN B – Instalar el plugin gratuito WooCommerce EU VAT Compliance, que entre otras cosas soluciona el problema de mantener al día las tasas de impuestos en el caso de que algún país las modifique.

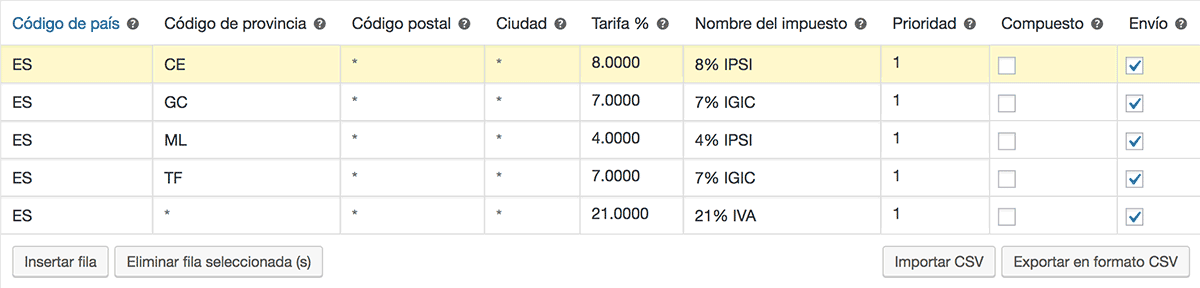

Diferentes impuestos para diferentes regiones dentro de un mismo país

A veces se ofrecen ventajas fiscales a determinadas regiones dentro de un mismo país, para compensar desventajas con respecto al resto de regiones de ese país y en la mayoría de los casos, esta desventaja es un aislamiento territorial.

Se podría decir que el mejor ejemplo de configuración de impuestos para estos casos es el de España.

En España, tanto en nuestras queridas Islas Canarias como en nuestras 2 ciudades autónomas, Ceuta y Melilla, disfrutan de este tipo de ventajas fiscales y por tanto, los impuestos que se les aplican son diferentes (más bajos) a los del resto de regiones de España.

La forma de configurarlo es bastante similar a la del caso anterior, ya que tienes que añadir una nueva línea por cada una de las provincias donde el impuesto sea diferente.

La única diferencia con respecto al caso anterior es que ahora el código de país es el mismo para todas las líneas y lo que sí cambia es el código de provincia.

Ahora como cada línea pertenece a una provincia, hay que especificar el código de cada una de ellas. Y por último añadir otra línea adicional con el valor * que englobe al resto de regiones de España.

En el caso particular de Canarias, Ceuta y Melilla, cada una cuenta con su propio régimen fiscal y tasa de impuestos; el IGIC y el IPSI respectivamente, cada uno con su propia tasa. Si quieres ampliar más información sobre este tema, te recomiendo que eches un vistazo a este artículo de iasesoria.com

Aquí puedes ver un ejemplo de configuración:

Diferentes impuestos según el tipo de producto

Ya hemos visto todas las posibles configuraciones de impuestos basadas en la localización geográfica de los clientes, pero ¿qué pasa cuando la tienda online vende productos sujetos a diferentes tipos de tasa?

Como ya sabrás, en la mayoría de países existen diferentes tramos de IVA asociados a diferentes grupos de productos. Te pongo el ejemplo de España.

En España existen 3 tipos de IVA diferentes:

- IVA General del 21%. Se aplica a la mayoría de productos y servicios, excepto los sujetos a los otros 2 tipos de IVA que te muestro a continuación.

- IVA Reducido del 10%. Se aplica a productos cuyo consumo el Gobierno quiere fomentar, por ejemplo: el agua, transporte, mayoría de alimentos o reformas de edificios entre otros.

- IVA Supereducido del 4%. Se aplica a productos y servicios de primera necesidad, como por ejemplo: pan, leche, cereales, fruta y verdura, medicamentos o libros entre otros.

Sabiendo esto, no es tan descabellado pensar que en una tienda online se vendan productos con diferentes IVAs.

Veamos cómo configurarlo con un sencillo ejemplo.

Imaginemos una tienda online que vende alimentos para veganos con un IVA reducido del 10% y a su vez, desde la tienda también se ofrece a los clientes la posibilidad de contratar un servicio de asesoramiento nutricional cuyo IVA es el general del 21%.

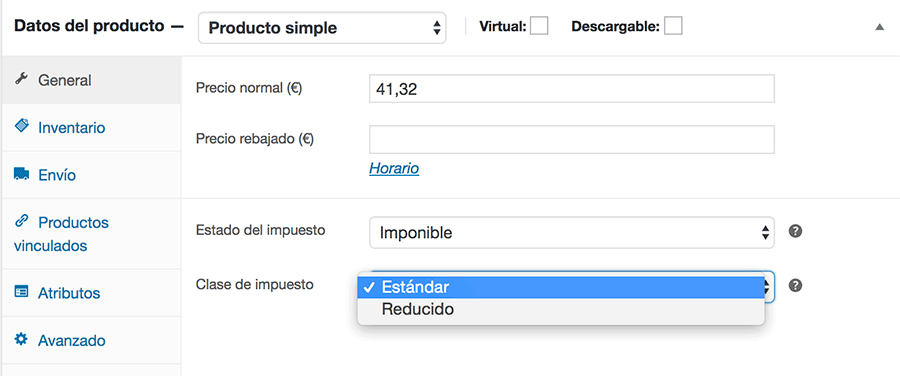

En situaciones como esta lo que tienes que hacer es crear una clase de impuesto (fíjate que no estoy hablando de línea de impuesto) por cada grupo de productos.

Por ejemplo, podrías usar la clase de impuesto “Estándar” que viene por defecto en WooCommerce para los productos con IVA general y crear otra clase de impuesto adicional (puedes llamarla “Reducido”) para los productos con IVA reducido.

Una vez creadas las clases de impuestos entonces si podrás ya definir las líneas de impuesto dentro de cada una.

Aquí te muestro cómo quedaría para este ejemplo. (Para simplificarlo, he considerado que en toda España, incluida Islas Canarias, Ceuta y Melilla, se aplica el mismo impuesto)

Por último, tendrás que asociar cada producto a su clase de impuesto correspondiente. Esto lo haces desde la página de edición del producto, en “Datos del producto > General > Clase de impuesto”.

De esta forma te aseguras que en el carrito se desglose el IVA de cada grupo de productos por separado.

Aplicando varios impuestos a la vez dentro de un mismo país o región

Si si , ya sé que estarás pensando, “pero… Antonio ¿quién va a necesitar configurar los impuestos así?”. Pues déjame que te diga que SI hay tiendas online en las que es necesario aplicar esta configuración.

El ejemplo más cercano lo tenemos en el llamado “Recargo de equivalencia”.

Este impuesto es un tipo especial de IVA. No voy a entrar en detalles, pero muy resumidamente te diré que se aplica normalmente en tiendas online de proveedores en las que los clientes son comercios minoristas que venden esos productos al cliente final. (Puedes ampliar más información sobre este impuesto aquí).

Por tanto, en este tipo de tiendas, los precios además de llevar el IVA deberán incluir el Recargo de equivalencia (lo llamaré RE a partir de ahora).

Dicho así no parece que sea muy complicado de implementar en la tienda, le sumas la tasa del RE al IVA y listo.

Sin embargo, si lo haces así, el cliente (y Hacienda) no tendrá forma de saber qué parte es de IVA y cuál es de RE. Es precisamente en este punto donde reside la particularidad de esta configuración, ya que cada impuesto debe aparecer desglosado en líneas diferentes tanto en la página de pago como en los recibos y facturas de compra.

De acuerdo, ¡veamos entonces cómo configurarlo!

Para este tipo de configuración vamos a trabajar dentro de la misma clase de impuesto y vamos a añadir una nueva línea de impuesto adicional para el RE, de manera que primero tendremos la línea (o líneas) de IVA y a continuación la de RE con su tasa correspondiente.

Las columnas de Código de país, Código de provincia, Código postal y Ciudad, se mantienen igual que las de IVA porque el RE se aplica al mismo territorio. Después configuramos su tasa (en este caso del 5,2%) y el nombre del impuesto para identificarlo fácilmente.

Y por último, debemos de usar el “gran olvidado” hasta ahora de los ajustes de la línea de impuestos, la Prioridad.

En la columna Prioridad vamos a dejar el valor 1 para el IVA y en el RE vamos a poner 2.

De esta forma tan sencilla conseguimos que WooCommerce aplique los 2 impuestos al precio de los productos y además los muestre desglosados.

Si hubiésemos dejado el mismo valor de prioridad en ambas líneas de impuestos, entonces WooCommerce aplicaría solo el primero de ellos empezando desde arriba.

Espero que esta guía te haya aclarado, por fin, el tema de configuración de impuestos en WooCommerce y que los ejemplos te hayan servido para entender de forma fácil todos los escenarios posibles que se pueden dar y cómo adaptarlos a tu caso particular.

Ah! Por cierto, antes de que te marches te agradecería muchísimo que me ayudases a hacer llegar esta guía a más gente compartiéndolo con tus contactos. ¡Gracias!

Muy buenas.

En mi caso tengo una tienda digital en la que vendo productos digitales a todo el mundo (nombres de dominio+diseño gráfico, todo en el paquete). Resido en España y soy autónomo, entiendo que en mi caso me bastaría con aplicar 21% de IVA a todos los países de la UE, y para el resto ningún impuesto, ¿cierto? ¿O tengo la obligación de indicar los impuestos y «taxes» de otros territorios, como cada estado de EEUU y UK? Por otro lado, ¿qué pasa en el caso de Ceuta y Melilla?

Gracias.

Hola, Antonio,

Antes que nada te felicito por el excelente trabajo que haces y en especial por el tiempo dedicado a contestar cada uno de los mensajes.

Tengo una consulta: Conoces algún plugin que permita definir un impuesto en moneda y ese se sume al producto, para que de esta forma se le aplique el IVA correspondiente?

Ejemplo de los neumáticos en España.

El neumático aplica un impuesto de 11.47 Euros (ECOTASA), por lo que si un neumático cuesta 100 euros, mas 11.47 euros del impuesto, tenemos un subtotal de: 111.47 al cual se le suma el 21% de IVA, por lo cual queda así:

Neumático 100 euros

Impuesto ECOTASA 11.47 euros

Subtotal 111.47

IVA 21% 23.40 euros

Total 134.88 euros.

Gracias de antemano por su respuesta!

Saludos!

¡Hola Antonio!

Muchas gracias por esta guía.

Mi problema es que aunque tengo activada la opción «desglose» de Impuestos en WooCommerce, tal desglose no es muy exhaustivo, ya que se muestra entre paréntesis al lado del precio del producto, sin usar distintas líneas para ello.

Además, tengo productos con tasa cero en mi tienda (0% de IVA), y en cuanto se hace el pago, no figura tal dato en el carrito, por lo que tampoco figura en la factura y me pone en problemas de cara a cumplir con Hacienda.

Se te ocurre alguna idea de cuál puede ser el problema?

¡Muchas gracias de nuevo!

Buenas! Es muy útil esta entrada ha sido de gran ayuda al configurar mi web.

Pero tengo un pequeño problema, ahora me aparece un mensaje en el carrito que dice: «DEPENDIENDO DE SU PAÍS, PUEDE NO SER POSIBLE COMPRAR TODOS LOS ARTÍCULOS EN ESTE CARRITO. ESTO ES PORQUE ESTA TIENDA NO VENDE ARTÍCULOS SUJETOS AL IVA A CLIENTES EN LA UE, DEBIDO A LOS COSTES DE CUMPLIR CON LAS LEYES DEL IVA.»

¿Qué he podido hacer mal? Lo he revisado varias veces pero no encuentro el error, vendo productos fisicos a nivel mundial y tengo puesto 21% IVA/VAT en europa, excepto canarias, ceuta, melilla. Fuera de la UE tengo sin iva.

Gracias,

Muchas gracias por el post, es genial!. Pero yo tengo un problema en una web que no sé como solucionar. Es de venta de vehículos eléctricos a la que tengo que añadir la opción de comprarlo ya matriculado, pero ese importe es exento de iva, o sea Precio vehículo (con iva) + matriculación opcional ( sin iva). Me estoy volviendo loca la verdad. Gracias

Buenos días y gracias por tu post.

Me surge el siguiente problema con la venta a empresas/profesionales de un mismo país, pongamos Francia… por culpa del iva intracomunitario o iva no intracomunitario. Dependiendo del número de iva del profesional/empresa debemos comprobar si sus compras se le factura el iva o no dependiendo de que se haya dado de alta como comprador/vendedor intracomunitario.

Ahora tengo que configurar para Francia una empresa que quiere comprar en mi b2b y cuyo iva no es intracomunitario, con lo que debo facturarle el iva… y otra empresa de Francia también quiere comprar pero su iva si es intracomunitario con lo que no puedo facturarle el iva. Como configuro eso en mi woocomerce? Puedo generar en la tasa de impuestos dos casilleros para Francia uno con iva y el otro sin iva… Pero mi duda es, en que momento al dar de alta a esas dos empresas, indico que se le facture iva o no ?

Espero haberme explicado bien.

Muchas gracias

Buenas,

Me gustaría saber si es posible en Woocommerce poder escoger que tipo de IVA se quiere aplicar en un producto a la hora de añadirlo a la cesta. En el siguiente enlace se puede a lo que me refiero, pero claro, está hecho con Prestashop y no con Woocommerce…

https://www.onlinemedical.es/sillas-de-ruedas-electricas-ultraligeras/175-teyder-spa-250w.htmlHola Francesc!

No conozco ningún plugin que lo haga. Eso habría que programarlo a medida :-/

Saludos!

Muchas gracias, Antonio y enhorabuena por este post porque lo puse en práctica desde hace tiempo en mi web junto al plugin para emitir facturas WooCommerce PDF Invoices & Packing Slips y me ha resultado perfecto para funcionar varios años.

Sin embargo, ahora me encuentro con un problema de cara a añadir mi feed de productos a Google Merchant Center y es que Google requiere que los productos estén configurados con los impuestos incluidos. ¿Existe alguna solución para poder configurar los precios de los productos con los impuestos incluidos, para que se muestren correctamente en los resultados de Google Shopping, y que los impuestos puedan quedar desglosados en las facturas? ¿O qué solución recomendarías en este caso?

¡Gracias de antemano y un saludo!

Hola Antonio,

Mil gracias por el curro, me está ayudando un montón.

Estoy configurando una tienda online, que además, va a ser tienda física y va a gestionar las ventas directamente sobre la web (con un pluggin de TPV).

El tema es que es un bar/vinoteca, y aplica una normativa curiosa en cuanto al IVA. Por un lado, el alcohol está al 21%, y la comida servida en el bar al 10%. Hasta aquí todo correcto…

Pero si en un mismo pedido (siempre en tienda física), hay comida y alcohol, se debe aplicar un 10% de IVA a todo, y no el 21 al alcohol. ¿Hay alguna forma de configurar esto? ¿o sólo a través de programación? Si es programación… ¿alguna idea? voy loco buscando.

Gracias!!

Hola Rubén!

WooCommerce no te permite cambiar automáticamente el impuesto del producto según el escenario (ejemplo; tienda física o tienda online), por lo que una solución sencilla (no la óptima desde luego) que se me ocurre, es duplicar los productos configurando unos con impuestos para tienda online y otros para tienda física.

Después los agrupas usando un atributo (no usaría categoría para esto) y según desde dónde acceda el usuario a la tienda, les muestras un grupo de productos u otros (hay plugins para hacerlo).

La otra opción mucho más óptima que se me ocurre, es montarte un WP Multisite y crear dos tiendas totalmente independientes, una para online y otro para físico. Así no tendrás el handicap de duplicar y ocultar productos.

Espero que te sirva.

Saludos!

Hola,

quería consultar un tema, ¿es posible añadir varios tipos de IVA al mismo producto?

es decir, tengo un pack que se compone de 3 productos diferentes con un IVA cada uno (producto A 21%, prod. B 10% y C 4%?

Gracias!!

Hola Antonio

Antes de nada, mil gracias por tu guía. Es una maravilla! Sólo gracias a ti he podido configurar los impuestos en mi web, me estaba siendo muy complicado 🙁

Tengo una duda concreta y creo que algo difícil de solucionar… ojalá pudieras ayudarme.

En mi web, vendo ilustraciones personalizadas. Esto quiere decir que, al ser artículos de arte personalizados, computan al 10% de IVA (reducido). He configurado que son productos variables, porque el precio final de estas ilustraciones depende del número de personas que salgan en la ilustración, y también del tipo de envío que escoja el cliente (sólo digital, o impreso/enmarcado).

https://misslittlebig.com/producto/ilustracion-a-color-personalizada/

Las ilustraciones que son con envío sólo digital no tienen problema, porque computan al 10% y ya está. Pero las que son con envío físico (impreso y enmarcado), deberían computar de la siguiente manera: ilustración con 10% de IVA; impresión y marco con 21% de IVA. La cosa es que no sé cómo hacer para que el IVA del 21% se aplique sólo en los precios de impresión y marco…

Ojalá puedas ayudarme!

Un abrazo,

Paola

hola Antonio, estoy creando mi tienda y me gustaria saber si en el supuesto de regalar productos puntualmente de manera promocional , deberia de tener creado un impuesto adicional con 0% de iva? gracias y disculpa, soy novata total

Hola Andrea!

Los productos deben ir siempre con su impuesto correspondiente, los regales o no. Para regalarlos yo lo que haría es crear un cupón descuento del 100% para esos productos solo y ya está 😉

Saludos!

Muchas gracias Antonio.

🙂

Bueno, hasta donde yo sé, el recargo de equivalencia solo lo repercute el proveedor y lo soporta el comerciante, no hay, por tanto, que incluirlo en ningun caso en la factura/ticket al cliente final, por tanto no hay que ponerlo en ninguna herramienta del e-commerce, ni en woocommerce en los productos vendidos ya que estos deben llevar solo el IVA normal y corriente, el que aplique en cada caso.

¡Buenas tardes, Antonio!

Me ha encantado el post, aunque me surge una duda que no doy por respondida.

En el caso de mi ecommerce, vendo productos con distintos tipos de IVA y el asesor me exigen que los gastos de transporte tengan aplicado el IVA más alto de los productos productos que conforman un pedido (por ejemplo, si compran un producto del 4% de IVA y otro del 10%, , a los gastos de transporte se le aplica el 10%).

Pero a nivel técnico me encuentro con el problema de que no sé cómo hacer esto sin que el precio del gasto de envío varíe. ¿Sabéis si es posible y existe algún pluggin para ello?

Veo ecommerces que parecen hacerlo así, pero mis técnicos web no dan con la tecla 🙁

Un saludo y muchsísimas gracias.

My buenas Antonio ¿Como estás? Espero genial !

Me ha encantado tu post muy claro y precioso. Solo me falta entender como configuar lo que comenta Pablo. Las reglas por países y tipo de impuestos están claras pero no encuentro como aplicarlas de forma distinta en el caso en el cual el cleinte es un particular.

Te pongo nuestro ejemplo concreto:

Nosotros venderemos con un IVA 21% pero debemos identificar qué tipo de cliente nos compra. Las opciones que nos podemos encontrar son:

Particular en España: emitir factura sujeta a IVA al 21%.

Empresa situada en España (excepto Ceuta, Melilla y Canarias): emitir factura sujeta a IVA al 21%.

Empresa situada en la UE: emitir factura exenta de IVA según art.25 LIVA. Es una entrega intracomunitaria de bienes.

Particular situado en la UE: : emitir factura sujeta a IVA al 21%.

Teniendo en cuenta los dos puntos anteriores, debería haber un click en la website – donde los datos de facturación -, para que cuando se ponga cualquier país europeo, se diferencie si es un particular o empresa.

Empresa/particular situada fuera de la UE: emitir factura exenta de IVA según art.21 LIVA. Es una exportación. El IVA lo pagará el comprador en la Aduana.

Empresa/particular situada en Canarias, Ceuta y Melilla: emitir factura exenta de IVA según art.21 LIVA. Es una exportación. El IVA lo pagará el comprador en la Aduana.

Buenas Antonio,

Primero que nada felicitarte por el gran artículo que has creado porque queda todo perfectamente explicado.

El problema mío que me está causando un dolor de cabeza es el siguiente, a ver si me podrías dar alguna pista sobre cómo solucionarlo.

Tengo los productos en la web calculados sin impuestos para que cuando llegue la hora de pagar se apliquen los impuestos automáticamente en el carrito y el checkout, en mi caso es un 3%. El problema viene con el envío, ya que el cálculo del impuesto se efectúa bien en el producto, pero cuando activo la casillo de envío (en la tarifa estándar por ejemplo) pues me suma el impuesto al precio final, me explico con un ejemplo:

Tengo un producto de coste 42.72€ (sin impuestos) y con el 3% se quedaría en 44€ (y se desglosa en el checkout perfectamente el coste de la tasa de impuestos, que son 1.28€) hasta aquí bien. Luego el coste del envío son 5€ con lo que el total serían 49€ redondos, pero si aplico el cálculo de impuestos a la tarifa estándar me hace el cálculo y luego me lo suma al total del pedido, quedando así 49.15€ (ya que el total del impuesto es 1.43€) Pero lo que yo quiero es que me sume el costo del envío al impuesto sin modificar el precio final tal que así:

Subtotal: 42.7€

IGIC: 1.43€

TOTAL: 49€ (y no 49.15€)

Espero haberme explicado bien, ya que puede ser algo lioso…

Gracias por todo,

Saludos!

Buenas Antonio,

Magnifica guía, muy detallada, me ha ayudado a entender mucho mejor como funcionan los impuestos de woocommerce.

Pero en mi caso tengo un problema concreto que no he podido solventar, te lo comento por si se te ocurre como solucionarlo y si es así, puedes incluirlo en tu artículo por si le sucede a más gente.

Tengo una tienda con productos que pueden tener IVA del 10% o del 21%, el envío gratuito es a partir de 50€, el problema llega aquí.

No podemos poner una cantidad fija de 50€, porque para hacer el calculo, a esa cantidad le aplica el IVA que tengan los productos del carrito, si por ejemplo son del 21%, la cantidad a superar para ser el envio gratis sería 50€ + 21% = 60.5€, teniendo esto en cuenta, en lugar de poner 50€ pongo 41.32€, para que luego se haga el incremento del 21% y lo calcule bien, el problema es que si los productos son del 10% de impuesto no podría ser esa cantidad, tendría que ser 45.45€.

Esto lo he podido solucionar con el plugin «WooCommerce Table Rate Shipping», creando clases de envio para diferenciar si tiene un impuesto u otro, y con esto solvento el problema, ya que si es un producto del 21%, pongo como tope 41.32€ (+21% = 50€), si es un producto del 10%, pongo de tope 45.45€ (+10% = 50€).

Ahora el problema es cuando tengo productos de ambos tipos de impuestos en el carrito, aquí ya no se como gestionarlo. ¿Alguna idea?, ¿Sabeis de algún plugin con el que poder gestionar esto?, tiene que ser uno que utilice los métodos de envio de woocommerce, porque sino no es compatible con el plugin de Correos Express. Esto lo arreglamos con el plugin «Advanced Shipping», pero lo hacia en un apartado independiente sin usar las zonas y métodos de envio de woocommerce y no nos sirve.

Gracias de antemano y un saludo.

Hola Isaac!

Creo que lo que buscas es esto https://supershipping.helpscoutdocs.com/article/24-gastos-de-envio-por-precio (último párrafo)

Si es así, entonces mi plugin de envíos Super Shipping, es tu solución ?

Saludos!

Hola Antonio,

Muchisimas gracias por la rapidez en contestar, la opción que me indicas es justamente la que necesitamos, asi que tu plugin nos viene perfecto.

Gracias de nuevo y un saludo!!

Buenos días,

Que gozada de artículo. Muchas gracias por la información… Me queda una duda.

Los impuestos ya los tengo aplicados por países, y se me aplican o no al carrito dependiendo si el destinatario es una empresa con un cif válido o no. Pero… a los gastos de envío siempre se me añade el impuesto. ¿Sabes como solucionarlo?

Hola Iñigo!

Puede deberse a algún plugin de envíos que esté usando y que no sea compatible con el plugin que utilizas para verificar el CIF a través del sistema VIES.

Espero que te sirva.

Saludos!

Hola Antonio!

Lo primero, enhorabuena por la súper guía. Un 10!

Sobre el total desglosado de impuestos, está claro que Hacienda lo exige.

Pero, ¿en la factura también hay que indicar el tipo de IVA en cada producto vendido, mostrando el precio sin y con IVA? Sobretodo en caso de vender productos con distintos impuestos.

He probado varios plugins y este desglose por línea no lo he visto.

Muchas gracias!

Hola, lo primero excelente articulo. Gracias por la dedicación.

Yo tengo un problema y por más vueltas que le doy no encuentro la solución.

En mi caso tengo una tienda con un impuesto único, con lo que debería de ser fácil. He seguido paso a paso todo y consigo el desglose en mi carrito de la compra, pero tengo dos problemas:

1. en el desglose pone impuestos, pese que en la configuración tengo puesto IVA 21%

2. En el PDF descargable no logro que salga. Me sale una linea que pone IMPUESTO pero sale a 0. El plugin que uso es el WooCommerce PDF Invoices & Packing Slips

Muchas gracias de antemano. saludos

Muchas gracias por el artículo. Muy bien explicadas las opciones!.

Mil millones de gracias por la información!! De seguro seguiré tu sitio web para todo lo relacionado con la configuración del woocommerce.

¡Gracias!

Estoy desarrollando una web donde trabajó por WooCommerce y tengo una duda con los Portes referentes a un producto de la tienda. Para ver si puedes aclarar la duda.

No tengo mucha idea de como configurar los portes dependiendo de la compra que se haga.

Incluyo una imagen en la que podrás ver los rangos de precios, según el número de productos que tenga y las zonas a las cuales sea el destino.

https://drive.google.com/file/d/11rjB6tMzjXNqQjrHKoxmRQTaFLjQQ8aD/view?usp=sharingHola, esta excelente la info. gracias!

el tema es que yo necesito agregar el IVA (21%) SOLO A LOS ENVIOS, porque los productos ya se muestran con IVA incluido desde que abri la tienda. pero al cambiar de empresa de servicios de envio, al llegarme la primer factura de pago, veo que su calculador de envios calculan la tarifa de envio sin impuesto. osea, estoy perdiendo plata. por favor, me explican paso a paso como configurar el impuesto SOLO EN EL PRECIO DE ENVIO!!! probe de todo pero siempre me lo suma tambien al producto.

muchas gracias!!!

Buenas muy bien explicado paso a paso todos los casos, pero tengo una duda en el caso que la tienda virtual este en el país de Colombia y los artículos sean producido y facturado en USA como se manejaría el tema de los impuestos.

Hola! muy buena la página!

Para infoproductos (cursos online) tengo varias dudas:

01.- Se tiene que configurar Ceuta, Melilla y Canarias?

02.- Para venta fuera de España (EEUU y Latino Ámerica) se necesita configurar impuesto? He leído en este mismo hilo que para EEUU y Canada no hace falta.

Gracias y felicidades por la página.

Hola Antonio! En verdad mil gracias! he compartido con mis contactos tu Blog.

Por otro lado quiero consultarte, en mi caso tengo un Market Place y por ello se pueden dar de alta varios vendedores de diferentes países, pero mi duda es la siguiente:

Cómo me sugieres configurar esta parte en Woocommerce:

«calcular impuestos basados en» = Dirección de pedido del cliente?

Y la otra duda que tengo es ver como me sugieres configurar el tema de impuestos?

Muchas gracias por todo!

Hola!

Estupendo artículo, me ha ayuado mucho. Siguiendo tus pasos me surge un problema/duda.

He creado 2 tarifas de IVA diferentes para los alimentos y materias prima (reducido y superreducido)

Siguiendo tu ejemplo, en la tarifa estándard (21%) he seleccionado que sirva también para el envío.

Pero cuando pongo en el carrito un producto con tarifa estandard, no me muestra desglosado qué porcentaje de ese IVA corresponde al envío y cuál al producto.

Pensé que la solución era crear una tarifa nueva (Iva normal), aplicarle el 21% y desmarcar la opción de envío, pero igualmente, en el carrito no me aparece el desglose. En cambio con los otros productos en los que aplico las tarifas reducidas si se ve desglosado.

Por qué puede ser?

Hola Jesús!

No te lo desglosa porque estás compartiendo la misma clase de impuesto para envío y para productos con IVA normal.

Tendrías que crearte otra clase independiente solo para el envío y en los ajustes generales de impuestos, decirle que al envío se le aplicarán las tasas de esa nueva clase. Así te aseguras que siempre salga desglosado.

Saludos!

Un artículo perfecto. Gracias, me ha ayudado mucho.

Genial! Me alegra que te haya gustado ?

Hola Antonio ,

Muchísimas gracias por este post tan completo, me has resuelto muchísimas dudas.

Pero me queda una y por más que leo el post no me queda claro:

Yo quiero vender productos digitales( ebooks, patrones PDF..)a nivel mundial, mi tienda estaría en Francia, si lo he entendido bien debo poner que los impuestos se calculen en función del lugar de origen del comprador e instalar el pluging( EU VAT Assistant) para calcular las tasas de los diferentes paises de la unión europea, pero que pasa con los países que no forman parte de la unión europea? Por ejemplo si me compra alguien que esté en Canadá o en Estados Unidos? No hay impuestos para los productos digitales?

Muchísimas gracias por tu ayuda!

Exacto Cristina 🙂

Para clientes de fuera de la UE, no se aplican impuestos.

Saludos!

Buenas tardes Antonio, muchas gracias por el contenido tan amplio y necesario de tu blog.

En relación a la pregunta de Cristina.

Yo ofrezco tanto infoproductos como servicios de mentoría y asesoría para España, EU y países como Argentina, México… Mi duda es, para lo servicios a clientes fuera de la UE tampoco tengo que añadir IVA??

Muchas gracias de antemano.

Hola Antonio,

muchas gracias por la información.

Entonces si vendo un producto digital desde España, ¿no puedo hacer que cueste 60€ independientemente de que el país aplique impuestos o no? quiero decir, que quien lo compre en España pague 60€ IVA incluido, y quien sea de fuera 60€ también en lugar de 49,59€.

Un saludo

Hola Javier!

Eso lo puedes hacer introduciendo el precio del producto con impuestos incluidos y después en las opciones generales de impuestos, indicar que los precios de los productos ya van con impuestos incluidos.

De esta forma cuando en un país no se apliquen impuestos, se le cobrará el PVP final que pusiste en el producto 😉

Saludos!

Hola y muchas gracias por el post.

Escrino aquí por que es donde me interesa… en plataformas como hotmart por ejemplo que es de productos digitales de habla hispana si cobran impuestos a otros paises como mexico, colombia, etc.

Hola Antonio!

Dame un consejo si puedes… tengo que empezar a introducir los precios y gastos de envío de los productos en una tienda de woocommerce y es más sencillo para mí y creo que es más correcto, como bien indicas, introducirlos sin IVA y que la web los calcule automáticamente pero tengo dudas si es lo mejor sabiendo que a medio plazo sincronizaré mi tienda con otros marketplaces ya que desconozco si se sincronizarán los precios sin IVA como yo los he metido o no. Entiendo que yo necesitaré que los precios se sincronicen con IVA.

Gracias de antemano!

Buenas tardes, tengo un problemilla… en mi Woocommerce (WOrdpress) estoy configurando las opciones de impuestos y la casillas «Sí, voy a introducir los precios con impuestos incluidos» no me deja activarla y me deja por defecto «No, introduciré los precios sin impuestos» y no lo quiero así. ¿Como puedo hacer para cambiarlo? ¿Me he dejado algo que me permita marcarlo? Tengo el IVA bien configurado pero claro al ir a finalizar la compra, me suma más IVA a mi precio y yo quiero que simplemente lo desglose. Muchas gracias.

Buenas tardes!

Vendo productos físicos a UE y Rest of the World. La complicación viene dada ya que yo opero con Régimen de Equivalencia (no modifico el producto) así que tengo que cobrar el IVA de la venta sí o sí. En las ventas dentro de UE no tengo problema, pero si en las ventas a países de fuera de la UE no cobro el IVA estaría perdiendo dinero. ¿Cómo puedo configurarlo para que yo cobre 25€ (por ejemplo) por un producto, que en UE incluya IVA pero fuera de UE me marque VAT 0%, ? ¿Hay algún plugin o configuración con el que pueda modificar el precio e impuestos según el país de compra?

Hola Jordi!

Si he entendido bien, lo que quieres es que para las regiones sin IVA, no se venda el producto con el precio sin el impuesto añadido. Es decir, aplicar la filosofía de precios de Apple, mismo precio en todo el mundo y que en cada país se desglose el impuesto que corresponda.

En ese caso lo que se me ocurre que puedes hacer subir los precios de los productos con el PVP al que lo quieras vender (impuestos ya incluidos) y que en la configuración general de impuestos de WooCommerce, marques la opción de que el precio de los productos tienen los impuestos incluidos. De esta forma, si alguien compra tu producto de 25€ desde fuera de la UE, se le seguirá cobrando ese importe aunque el IVA sea 0.

Espero que te sirva.

Saludos!

Hola Antonio, después de seguir tu manual (perfecto) de configuración de impuestos, quiero simular lo que se habla en este comentario, es decir, poner un precio impuesto incluido a los productos y que cueste lo mismo en todos los países donde se venda.

Pero al elegir un país con diferente iva lo hace mal y el total del producto varía.

Ejemplo, un producto de 60 euros iva incluido de 10%, al elegir otro país de la UE con un iva mayor, por ejemplo 12% para Suecia, me lo totaliza como 61,10.

No se si me he perdido en algún punto del manual.

Gracias por todo lo que entregas.

Hola Antonio, muy buenos artículos, me resuelven muchas dudas.

Tengo un problema con esto del IVA y es que no consigo que aparezca desglosado al añadirlo al carrito y ni al finalizar la compra ¿Podrías decirme, por favor, dónde he cometido el error? Te paso unos pantallazos para que veas dónde llego

¡Muchas gracias! y enhorabuena

https://drive.google.com/drive/u/1/my-drivehttps://drive.google.com/drive/u/1/my-driveHola Yolanda!

Asegúrate de tener configurado el ajuste de «Visualización de total de impuestos» tal y como te indico aquí.

Saludos!

Hola Antonio. Un artículo excepcional, muy buena explicación y demostración de ejemplo. No me queda otra opción que felicitarte con toda mi honestidad.

Tengo una pregunta. He visto que para vender productos físicos a todo el mundo el I.V.A. a aplicar es el correspondiente al del país desde el que se realiza la venta. En caso de España el 21%.

También he visto que para vender productos digitales a la UE es necesario configurar con el I.V.A. de cada país desde el que se compra y que para ello es necesario, o configurar estos impuestos de manera manual o instalar un plugin cuya actualizaciones nos protegerán ante posibles cambios en los porcentajes de estos impuestos.

Hasta aquí todo bien, excepto que me haya confundido. Pero mi pregunta es:

¿Que I.V.A. debo aplicar si vendo productos digitales, por ejemplo cursos online, a todo el mundo?.

Muchas gracias. Saludos desde Alicante ESPAÑA.

Me alegra que te haya gustado Alberto!

En tu caso, si te compran dentro de la UE, debes aplicar el IVA del país desde el que recibes la compra y si el cliente compra desde fuera de la UE, entonces no aplica IVA.

Saludos!

Antonio, muchísimas gracias.

Ha sido de gran ayuda y todo un gran detalle. Sin duda lo mejor que puedo hacer actualmente es recomendarte para agradecerte el gesto que has tenido respondiendo a mi pregunta.

Estoy pendiente de resolver algunos asuntos para poder contratar tus servicios de cara a mi negocio.

Reitero mi agradecimiento.

Saludos, Alberto.

Me alegra saber que te ha servido Alberto! ?

Ojalá podamos trabajar juntos en el futuro.

Saludos!

Hola Antonio.

Por supuesto que podemos trabajar juntos en el futuro ya que tengo grandes planes y estoy expandiendo mis servicios a nivel nacional y un poquito…… internacional. jejeje. Todo poco a poco.

Te comento, estoy apunto de configurar los impuestos de mi cliente en el caso de productos de formación digital, pero me comentan que como el servicio que se va a comercializar incluye soporte, y este es manual mediante mail o comentarios en la web, el I.V.A. que debo aplicar para vender a la UE es el del país donde se realiza la venta, en este caso España 21%.

Me comentan que tienes razón pero en caso de ser tan solo un servicio sin soporte, pero al llevar soporte el I.V.A. cambia.

Me estoy haciendo un lío y no quiero meter la pata. ¿Es correcto lo que me dicen?, ¿Hay diferencia respecto al impuesto a aplicar si hay o no hay soporte?. Además….. ¿Debería también aplicar el I.V.A. del 21% a los países fuera de la UE por tener el servicio de soporte o lo dejo sin I.V.A.?

Muchas gracias y perdón por las molestias ocasionadas.

Saludos, Alberto.

En esos casos, el IVA que debes aplicar es el del país (solo si es miembro de la UE) desde el que el cliente realiza la compra.

No debería de haber diferencia en la aplicación de la tasa de impuesto dentro de la UE tanto si tiene soporte como si no lo tiene.

En estos casos nunca se aplica IVA a países extracomunitarios.

Saludos!

Hola Antonio, gracias por tus tutoriales me han sacado del aprieto en más de una ocasión.

Oye ¿sabes cómo habría que configurar los impuestos en el caso de tener los dos tipos de clientes, es decir, con R.E. y sin R.E.?

El plugin WooCommerce Recargo de Equivalencia lo solucionaba bien hasta ahora pero ya no funciona con las últimas versiones de WordPress.

Gracias por anticipado, saludos.

Hola Miguel!

En WooCommerce Hacks hay precisamente un snippet para Recargo de equivalencia que permite al cliente elegir si quiere aplicarlo o no, antes de realizar el pago 😉

Si necesitas más info sobre WooCommerce Hacks, puedes escribirnos a ninja[arroba]woodemia[punto]com.

Saludos!

Hola.

Solamente puedo añadir el % del impuesto, ¿como añado el impuesto fijo de aduanas?

Hola Antonio.

En primer lugar agradecerte el tiempo y esfuerzo que dedicas a redactar este blog, es de gran ayuda.

Tengo un pequeño problema con el tema del IVA y no se como solucionarlo.

Tengo definido un IVA del 21% en «Tarifas Envío»

Y un IVA del 10% en «Tarifas estándar»

El problema es que al calcular el IVA de los productos, al finalizar la compra calcula dos IVAS diferentes del 10%, como si hubiera dos categorías de IVA del 10% diferentes en diferentes productos.

Te dejo unas capturas para que puedas entenderme mejor.

https://ibb.co/ZBfz67Khttps://ibb.co/bH63m0NGracias!!!

Hola buenas tardes,

Acabo de leer tu guía y es super útil!

Sin embargo, tengo dudas a la hora de aplicar el R.E. en los envíos, no solo en el precio total de los productos.

Le he realizado la web a un cliente que tiene una tienda online con cuatro tipos de roles de usuario (Particular, Sociedad, y Autónomos con y sin R.E.) y he creado cuatro tipos de impuestos (IVA 21%, IVA 21% con R.E., IVA reducido 10% y IVA reducido 10% con R.E.) ya que tiene vinagres y vinagres para limpieza.

Para su tienda utilizo tu plugin SuperShipping para realizar los envíos en base a los precios que es genial, y ya tengo aplicados unos gastos de envío concretos para los Autónomos con R.E., pero hasta donde yo he llegado SupperShipping aplica el IVA estandar (IVA 21% en mi caso) para el envío.

Mi cliente me exige que en la factura final se tiene que aplicar también el R.E. en los envíos para los Autónomos con R.E.

Por favor, Antonio, ¿podrías decirme si esto es posible realizarlo de alguna forma con SuperShipping? Me estoy volviendo loca intentando buscar de que manera puedo aplicarle el R.E. al rol de Autónomos con R.E. y es que no encuento nada.

Muchísimas gracias.

Excelente guía y gracias!!!

Éres un máquina!!! A ver si ahora woocommerce se pone pilas y hace lo que faltaba, que los impuestos tengan una última casilla de ‘activación’ , si está marcada se aplica siempre y si está desmarcada se aplicará únicamente a los usuarios que los tengan activados. Así una misma tienda podría vender a minoristas, mayoristas, particulares……….etc. Porque ése es mi caso y me ha tocado romperme los cuernos para implementar una función con filtros y condicionales que haga esto mismo. Sería muy fácil que en el perfil del Usuario se pudiesen marcar o desmarcar los impuestos que pertenecen a dicho cliente y problema solucionado! Pero en fín, ya veremos.

Gracias Guillermo! Me alegra que te haya gustado 😉

Que grande Antonio. Muchas gracias por tu aporte para cumplir con las obligaciones fiscales. Estoy pensando seriamente adquirir el pack de hooks.

Gracias Raul! Me alegra que te haya gustado 😉

Buenos días Antonio, gracias por tu guía, es de gran ayuda, en mi caso intento configurar impuestos por grupo de cliente, ya que vendo a cliente final y quiero mostrar precios con IVA y por otra parte vendo a empresas y me gustaría mostrar precios sin IVA, la verdad no encuentro la manera de hacerlo ya que Woocommerce solo te permite una de las dos opciones.

Hay alguna solución para esto?

Muchas gracias!!!

Hola Javier!

Para hacer eso, tendrás que crear un rol de usuario específico para empresas y obligarles a loguearse para poder mostrarles los precios sin impuestos. Al resto de clientes se les mostrará por defecto con impuestos y no tendrán que loguearse.

Y para no mostrar el IVA una vez estén logueados, necesitarás un plugin que te permita aplicar diferentes tasas de impuestos según el rol de usuario, como por ejemplo este (soy afiliado).

Otra opción es mostrar los precios con IVA a todo el mundo y que en la página de pago, cuando el cliente introduzca el NIF, WooCommerce verifique si es empresa y en ese caso, le elimine los impuestos. Esto lo puedes hacer con el plugin gratuito WooCommerce EU VAT Compliance Assistant.

Espero que te sirva.

Saludos!

Hola Antonio,

Muchas gracias por compartir tus conocimientos.

Yo tengo el mismo caso +o-, quiero que un mismo producto se le pueda aplicar IVA o no. Tengo el plugin B2B Woocommerce, el plugin que comentas «Role Based Tax For WooCommerce» me puede dar error de compatibilidad? No se cual es la manera más fácil de resolver el problema del diferente IVA en el mismo producto…

Muchas gracias!

Buenas tardes. Buen aporte. Tenía dos dudas a ver si hay suerte y sabes algo sobre estas cuestiones.

1) Qué IVA aplicar a los paquetes turísticos o excursiones que puedas hacer por tu ciudad y que vendas a través de tu propia web?. No encuentro información clara al respecto.

2) ¿Si haces DropShipping con productos de China y vendes a todo el mundo tienes que pagar algo? ¿Recargo de equivalencia solo para ventas en España?

Gracias

Hola Israel!

Estas preguntas son mas bien para un asesor fiscal que para mi jeje…

De la 1ª si me atrevería a decir que aplicas el IVA de tu país aunque el cliente te lo reserve desde el extranjero. Porque se trata de un servicio que se consume en el mismo país desde donde se comercializa.

Con respecto a lo 2º si tu modelo de negocio es el dropshipping con proveedores de fuera de la Unión Europea y el cliente es un particular (NO una empresa), no se le aplica IVA en las facturas. El cliente solo pagaría IVA directamente a Hacienda (no a nosotros) si el pedido fuese retenido en aduanas.

Si estás pensando en crear una tienda online con dropshipping, te recomiendo leer esto.

Lo del Recargo de equivalencia no estoy seguro. Mejor preguntar a un asesor fiscal.

Saludos!

Hola Antonio!

Estoy configurando los impuestos en una tienda y tengo el 10% creado para España y algunas regiones sin IVA.

En el carrito probando para diferentes localizaciones aparece bien cuando cobrar el iva y cuando no, pero el problema que a la hora del desglose del iva aparece mal calculado!

No sé a que se debe,

Si el producto vale un total de 28,50 (coloco en el producto ya el iva incluido) pero después en el carro aparece precio total de 25,91 y el IVA calcula de 2,59. Pero este calculo está mal, ya que seria un precio total de 25,65 euros y IVA 2,85.

He mirado varios ajustes y no veo por dónde estaria el fallo,

Muchas gracias,

Tus explicaciones perfectas,

Un saludo!

Estoy tratando de configurar los impuestos en mi tienda. Tenemos solo el IVA 21% en España. He añadido la tarifa estándar pero en Opciones de impuestos hago los cambios que quiero y cuando los guardo no guarda correctamente. Es mas no me deja modificar cuando pone en «impuestos automáticos» activar, tengo que desactivar, guardar y después poner como activo otra vez y cuando guardo no me guarda los cambios.

Hola! Gracias, una guía muy trabajada.

Tengo una duda, cuando entro en un pedido del woocommerce, me aparece el listado de productos con su subtotal y el iva desglosado, pero al final del pedido, solo me aparece desglosado el Iva y el total, pero no aparece el subtotal y lo necesito.

Tengo configurado los impuestos a parte y el resumen detallado, pero no se porque no me aparece. Te paso un ejemplo.

Muchas gracias de antemano.

Precio cantidad subtotal IVA

…

15,00€ × 1 15,00€ 3,15€

80,00€ × 1 80,00€ 16,80€

–

IVA: 65,52€

Total: 377,52€

buen artículo súper Antonio genial como todo lo q posteas

ahí una duda… en el snap q has puesto https://woodemia.com/wp-content/uploads/2017/09/mostrar-impuestos-desglosados-finalizar-compra-tienda-woocommerce-768×297.png

eso pertenece a un plugin? (cuál?)

lo q me interesa: no encuentro cómo configurar un IVA aparte para los gastos de envío; xfa pistas

gracias

Hola Willi!

No es ningún plugin. El IVA para los gastos de envío se configura de la misma forma que explico en este mismo post en el apartado «Diferentes impuestos según el tipo de producto».

Y una vez creado la clase de impuesto para los gastos de envío, te vuelves a la sección general de impuestos y en el ajuste «Clase de impuesto por envío» seleccionas la clase que acabas de crear y listo.

Espero que te sirva.

Saludos!

Antonio

gracias Antonio una vez más por la lección. Bastante farragosa, pero las cosas son así. Muy útil.

Una cuestión técnica: tengo el tema «theretailer», pero a pesar de seguir tus indicaciones, en las facturas y en carrito y compra no me aparece expresamente indicado el valor «21%», sino que sólo aparece «IVA»

¿alguna idea de cómo resolverlo?

Saludos

Hola Manu!

Eso tiene pinta de ser porque cuando has configurado la tasa de impuesto, en la columna «Nombre del impuesto» no has indicado el porcentaje del 21% antes de la palabra IVA.

Revísalo, estoy casi 100% seguro de que es eso.

Saludos!

Gracias por compartir tus conocimientos.

Muy completo. Aclara conceptos y explica de manera muy clara todas las opciones.

Lo pongo como post de referencia en favoritos para mis configuraciones de WooCommerce.

¡Enhorabuena!

Genial Lourdes!

Me alegra que te haya gustado 🙂

Un saludo!

Saludos!

Buen tutorial.

Pero sigo con problemas, el cliente me pide que algunos condados o ciudades del sur de Florida deben aplicarse el 1% aparte del 6% nacional.

No he logrado que el checkout me actualice cuando cambio de estado por ejemplo, y desaparezca el nuevo impuesto.

Así lo tengo configurado.

http://prntscr.com/l3kf7uLa plantilla que uso es storefront.

Hola Juan!

Yo te recomiendo que uses códigos postales para definir los condados o ciudades, en lugar de usar el nombre. Así no suele fallar nunca.

Saludos!

Hola, Antonio:

Muchas gracias por todas sus entradas y respuestas a los comentarios.

Le comento esto que le sucede por si le ha pasado antes a usted.

Resulta que he añadido un producto descargable y le he configurado el 21% de IVA, pero Woocommerce lo calcula mal y aplica el 17,3%.

Gracias por su atención.

Atentamente, Fran

Buenas tardes.

Me encuentro con que tengo una web con 2 ivas.

– producto 10%

– envío 21%.

Me calcula los importes bien, pero en la factura no me separa los importes de IVA 10% e IVA 21%.

Alguien puede ayudarme?

Hola Antonio,

muchas gracias por este post, he seguido todas las indicaciones que nos has dado, pero al volver a mi página y ver la factura, veo que me está calculando mal el IVA. ¿sabes a qué es debido el problema?

Muchas gracias

Hola, Isabel, capaz que ya lo hayas solucionado pero si Antonio me lo permite dejo acá una solución a todas las personas que vean este post tan genial. Para el tema que calcula mal el IVA lo que tienen que hacer es lo siguiente:

En «opciones del Impuesto: marcar la opcion de «No, introduciré los precios sin impuestos» una vez ahi dejar los precios sin el impuesto y solo se va a calcular el IVA. Asi lo hice yo y ya no me dio error en el calculo del IVA.

PD: Gracias Antonio por tus post, y tus conocimientos, personalmente me has ayudado muchismo. Saludos desde argentina

Hola Antonio!

Lo primero, enhorabuena por el artículo!

Como bien dices, la mejor combinacion de opciones, y la legal (al menos en España), es:

– Mostrar precios en la tienda: IVA incluido

– Mostrar precios en el carrito y en el pago: Sin impuestos

– Visualización del total de impuestos: Detallado

Pero desde el punto de vista del usuario, le veo el inconveniente de ver precios diferentes: con IVA en la tienda y sin IVA en el carrito.

Sin embargo si marcas la opción:

– Mostrar precios en el carrito y en el pago: IVA incluido

…el problema anterior no ocurre pero la factura tiene la siguiente pinta:

Total 12,10€

(incluye 2,10€ IVA)

…lo cual, parece que no es formalmente legal.

¿Cuál es tu opinión y experiencia al respecto?

Gracias y un saludo 😉

Jesús

Gracias por la guía, es muy completa.

Falta el caso de la venta B2B intracomunitario para no aplicar impuestos cuando hay un número VIES

Hola Chris,

Me alegra que te haya gustado.

En realidad si hago mención a la venta B2B intracomunitario. Lo tienes en el apartado «Vender productos físicos a países miembros a la UE».

Saludos!

Hola,

En primer lugar felicitarte por tu trabajo. Siempre que buscas algo de Woocommerce acabo encontrando la solución en tu trabajo.

Yo tengo un problema con el redondeo del IVA.

Tengo un producto a 17,00 € IVA incluido (16,35€ + 4%).

Lo que sucede es que si compro dos unidades el total a pagar pasa a ser 34,01€, cantidad en la que parecería que se está cobrando un euro demás.

Lo cual no es cierto porque si haces el calculo 34,008, redondeado a 2 decimales es 34,01€, pero no veo como explicarlo al cliente que hace la compra.

Sabes si hay alguna solución?

Gracias

Hola Elvira!

No se puede o al menos, no de forma fácil.

Habría que tocar código e indicarle a WC que haga el redondeo de los decimales a la baja siempre. Pero sinceramente, no te merece la pena complicarte con eso.

Un saludo!

Hola, Antonio.

Lo primero es agradecerte la guía para configurar los impuestos (y el otro post que también he visto de configurar el iva para Canarias, Ceuta, Melilla y otros impuestos), estoy haciendo mi primer proyecto de una tienda online y me está ayudando bastante a entender el tema, aunque me atrevo a decir que solo con esto hay para días de aprendizaje.

Tengo dos dudas:

– La primera es en lo concerniente al desglose de impuestos. Si configuro los impuestos para que el envío tome el IVA Estándar cuando desgloso los impuestos se me añade el IVA del envío a la fila del IVA, pero no se quita de los gastos de envío. Esta duda no es que sea muy importante, pero he visto en la captura que pusiste que te desglosa el IVA Reducido por un lado y por otro el 21% del envío, aunque puede que sea porque estás aplicando dos tipos de IVA distintos de diferente porcentaje (yo he probado a hacer un 21% de general y un 21% solo para asignárselo al envío, pero si lo hago así directamente no me aparecen los gastos de envío en el IVA).

Ya te digo que no es una duda importante, pues he ido fijándome en otras tiendas online y el único IVA que se desglosa es el del artículo. ¿Es obligatorio también desglosar el IVA de los gastos de envío?

– La segunda duda es con respecto al carrito. Ya he visto en tu post que si se configura la opción para que se muestre la cantidad de dinero sin impuestos, en el carrito saldrá así, y posteriormente en el desglose se le sumará el IVA. El problema es con el carrito que sale en el menú (yo uso Generatepress, aunque también he probado con Storefront y me pasa lo mismo), y es que sale la cantidad sin IVA, pero para los usuarios creo que sería mejor que pudieran ir viendo el total gastado sin necesidad de tener que ir todo el rato a la página del carrito. ¿Eso se puede configurar desde las opciones de Woocommerce, o hay que liarse con el código?

Eso es todo, muchas gracias de nuevo por tu trabajo y por compartir tus conocimientos. Es de gran ayuda para los que estamos empezando.

Saludos.

Hola Antonio, ésta guía es muy esclarecedora, pero tengo una duda; actualmente vivo en Perú y deseo exportar productos a la UE, a Norte América y a algunos países de Asia, ¿¿cómo podría configurar los impuestos??

Espero puedas resolver mi duda, muchas gracias.

Buenos Días amigo, excelente publicación, quería saber si de casualidad sabrás la posibilidad de cambiar la palabra Envió Gratuito por Retirar en tienda o como puedo crear la mía personalizada el tipo de envió personalizado que diga Retirar en tienda, tengo la tienda online casi lista pero aun me falta configurar bien los detalles de envios, impuestos

Buenas tardes Antonio,

Me gustaría que me ayudaras a configurar el «no» IVA para Canarias, Ceuta y Melilla.

Mil gracias

Yanira tienes ejemplo explicado en el apartado «Diferentes impuestos para diferentes regiones dentro de un mismo país», lo único que cambiaría sería que tienes que poner la columna de «Tarifa» a cero en todas las filas excepto la última.

Espero que te sirva.

Saludos!

Muy buenas! Antes de nada, gracias por esta guía, ya que si me decido a comprar el plugin, me irá genial.

He probado el plugin que tiene un cliente instalado y parece que funciona correctamente y muy bien. El único problema es que en la nueva web que estoy haciendo para otro cliente, quiere un cupón para algunos clientes especiales con envío gratuito. Permite tu plugin dar prioridad a un cupón con envío gratuito? ¿O existe alguna manera de hacerlo? Muchísimas gracias.

Hola Antonio,

Muchas gracias por compartir todos estos tutoriales y guías, me han venido genial para configurar mi web ya que lo he hecho yo sola.

Quería preguntarte algo que ando días buscando. ¿ Sabes si existe algún plugin para WordPress que indique en la página del carrito te falta ¨x¨ para el envío gratuito? Y que conforme añades productos se recalcule para promover al cliente a llegar a el tope que hayamos puesto para envíos gratuitos… He encontrado varios plugins para Prestashop pero nada para WordPress. ¿Sabes de alguno?

Muchas gracias!

Hola, tengo una pregunta.

En mi caso vendo a España y a América del Sur por lo tanto como tendría que configurar los impuestos a la gente que compre desde América del Sur. (Yo soy de España). Es decir, a los de España sería el 21% (exceptuando las variantes de algunas zonas) y a los de América del Sur ¿cual sería?.

Muchas Gracias y espero vuestra respuesta.

Hola, Pablo.

Muchas muchas gracias por tu post. Me parece realmente aclarador.

Se me ha presentado la necesidad de configurar el woocommerce de tal manera que impida el uso de IVA intracomunitario dentro de España.

Mi tienda está en España y un par de clientes españoles han puesto su IVA intracomunitario. Resultado: no aparece el IVA en las facturas.

¿Hay algún modo de hacer que la compra realizada en España NO pueda usar IVA intracomunitario?

Muchas Gracias

Buenos días Antonio,

Enhorabuena por este tutorial. He llegado a él buscando información sobre algún plugin o post donde se explique cómo configurar los impuestos para productos digitales de países de UE y Sudamérica.

Tengo un membershipsites y el gestor me pide que le desglose el IVA por países de las personas que están suscritas a mis cursos. (informe mensual)

No tengo ni idea de cómo configurar esos impuestos (Woocommerce) y cómo sacar listados de IVA por países y meses.

Alguna indicación me ayudaría muchísimo.

Muchas gracias por tu tiempo.

Saludos

David

Hola Antonio tengo un problema

Configure tal cual el impuesto como dices, solo para España por tasa estandard a que vendo para España y la U.E.

Mas sin embargo cuando entro a la tienda como si estuviese en otra provincia distinta a Madrid me salen los articulos sin impuesto reflejado, y cuando entro desde Madrid me salen con el impuesto ya cargado a los articulos.

En la parte de Tasa Estandard donde dice Provincial le pongo un * y lo guardo, y cuando vuelvo a entrar se le pone automaticamente una M.

Que puedo hacer en ese caso?

Hola Jose Antonio!

Es muy extraño lo que comentas y sin ver la configuración de tu tienda es muy difícil saber donde estás el fallo.

Pero a lo mejor puede ser porque haya algún conflicto con otro plugin que tengas instalado y que interfiera en los impuestos.

Desactiva todos los plugins excepto WooCommerce y ve activando uno a uno y haciendo pruebas hasta que encuentres el que origina el problema.

Espero que lo soluciones pronto.

Saludos!

Hola, Antonio. ¡Muchísimas gracias por esta guía! Tengo un problema (quizás sea algo simple pero llevo horas intentando solucionarlo y nada…)

Estoy agregando las filas con las tasas de impuestos (Estándar y Reducido) y todo se ve perfecto. El problema llega al actualizar, pues se configura automáticamente un IVA de 21% con código de provincia y nombre según el código de provincia. Ejemplo: País ES Provincia VI (Yo estoy en Vitoria, es como si lo hiciera automático según mi localización) Tarifa 21.00 (y yo quiero 10.00) Nombre del Impuesto: VI Tax

…. parece el fantasma del computador, jeje. ¿Cómo podría solucionarlo?

Mil gracias!!!

Enhorabuena Antonio, excelente tutorial.

Tengo una pequeña duda Antonio. Necesito hacer 2 impuestos dependiendo del precio del producto , si el producto es mayor de X cantidad tenga un (7%) si es menor debe tener(9%).

Me indicaron que podía hacerlo en código de programación, pero de ser así ¿en dónde se coloca?, ¿ O tal vez se pueda hacer dentro del propio woocommerce?, no lo sé, ¿ Podrías ayudarme ?.

Creo que debo hacerlo por los HOOKS, alguna idea sobre eso?

Hola Juan,

La única forma de hacer eso es programando a medida la funcionalidad que comentas. Ten en cuenta que ese tipo de configuración de impuestos no es nada habitual y por eso no hay plugins (al menos yo no los conozco) con los que implementarlo.

Siento no poder ayudarte con eso.

Saludos!

Buenos días Antonio, y muchísimas gracias por toda la información disponible en tu blog y por estos magníficos tutoriales.

Sólo una cuestión: Las «entregas comunitarias» (ventas de bienes y servicios a otros paises miembros de la UE) están exentas de IVA si la venta es a profesionales/empresas identificadas con un numero de operador intracomunitario. Las ventas desde España a clientes particulares SI LLEVAN IVA, y por tanto debemos hacer una factura que lo contemple.

¡Un saludo, y gracias nuevamente!

Hola Pablo,

Llevas razón. Ha sido un lapsus :-/

Voy a actualizar el post lo antes posible para corregir esa parte.

Muchas gracias por la corrección 😉

Saludos!

Ante todo gracias por la guia, me ha sido muy util.

La he seguido paso a paso y me estoy volviendo loco. Creo un impuesto para toda españa para la tasa de iva general, el 21%.

Al entrar cualquier cliente y añadir algo al carrito, si vas al carrito, automaticamente se me crea otro impuesto con la siguiente estructura

ESTADO, PROVINCIA,etc etc etc y en el nombre del impuesto el codigo de provincia + tax. Por ejemplo coruña sería «C TAX» y no hay manera de que se quede como yo lo dejo 🙁

Hola, Antonio, yo también soy nuevo por aquí. Me gustaría saber, si es posible configurar los impuestos en función de la tipología del cliente, en caso de b2b. Es decir, aplicar recargo de equivalencia, o no, según el tipo de cliente. Se puede configurar el formulario de alta para los clientes, de forma que se les pregunte si tienen recargo de equivalencia? O existe algún plugin para ello?

Saludos.

Hola Alex,

Justamente tengo un hack en mi sección premium WooCommerce Hacks que hace precisamente eso. Puedes ver un ejemplo de cómo quedaría aquí.

Saludos!

Hola, tengo una duda con el tema de la configuración de la aplicación de varios impuestos en un mismo país. Cuando vendes a empresas o autónomos, en función de la tipología de cliente, se aplica únicamente IVA (empresas que son S.L.) o IVA+Equivalencia (autónomos). Esto se puede saber normalmente por el NIF. Es posible configurar woocommerce para que, en función del NIF/CIF que introduce el cliente, se le aplique IVA o IVA+EQ?

Buenas! Aquí peleándome con el configurado y el tutorial es muy clarificador.

Tengo un pequeño problema. Vendo packs de productos que tienen IVAS distintos: libro al 4% + pack colorear al 21%

El Pack lo tengo dado de alta como un producto variable, así que sólo me permite dar de alta 1 IVA. ¿Hay solución? ¿He de dar el pack de alta de otra forma?

Hola Nuria!

Efectivamente, como tú bien dices, a las variaciones de producto solo se les puede aplicar un tipo de IVA.

Para solucionar ese problema, te recomiendo usar un plugin para crear packs de productos como el que te explico en esta entrada.

Saludos!

¡Supertutorial! He seguido todos los pasos, pero hay una cosa que no me queda clara y no sé si se puede hacer (aunque mucha gente lo hace así, y no sé cómo).

Pongamos que mi servicio son 50€. Si vendo de España a España, en realidad son 41,32€ + IVA. ¿Pero si vendo a, digamos EEUU, y quiero seguir cobrando 50€? ¿Cómo se podría hacer? Es decir, asumir yo ese IVA sólo en caso de que corresponda, pero mantener siempre el mismo precio.

Tal y como lo tengo ahora estoy creando confusión, porque mis clientes latinos me preguntan: ¿por qué me cobras al final menos del precio que has puesto? ¿me vas a dar un servicio peor?

La única solución que veo es no incluir los impuestos, pero no me gustaría. ¡Gracias!

Hola Marta!

SIEMPRE debes mostrar los impuestos desglosados para cumplir con la ley, incluso cuando el impuesto no sea aplicable.

La solución que te propongo es cambiar la opción «Precios con impuestos incluidos» y seleccionar «Si, voy a introducir los precios con impuestos incluidos».

Después, en cada producto, actualiza todos los precios para que coincida con el precio final que te gustaría cobrar al cliente (en este caso 50€).

De esta forma cuando alguien compre desde EEUU, se les cobrará 50€, pero el impuesto que se aplicará será del 0%. Y se te compran desde España, también se les cobrará 50€, pero se desglosará el IVA que corresponda.

Espero que te sirva.

Saludos!

Hola

Buen tutorial, tengo una duda para productos que se componen de distintos productos dentro de ellos, por ejemplo una cesta de navidad donde se incluyen productos al 21, 10 y 4%.

¿Puedo asignar un iva fijo calculado a cada uno de los productos? Por ejemplo 14.55€ de alguna forma.

O por el contrario tengo que aplicarles siempre un iva en %.

Gracias.

Un saludo

Hola Jt,